Onze rol als jouw onafhankelijke financieel adviseur is samen de beste financiële beslissingen nemen. Per persoon zijn deze beslissingen anders. En dat is logisch, want jouw leven is anders dan die bijvoorbeeld van een buur, vriend of familielid.

Toch zien we vaak vergelijkbare zaken bij onze klanten. Zo heeft bijna iedereen een verzekering nodig, sluit bijna iedereen een hypotheek af en bouwen de meeste klanten vermogen op via een beleggingsrekening. Dat laatste is nodig door de lage spaarrente, terugtrekkende overheid en behoefte aan een beter pensioen. Daarom kiezen veel van onze klanten voor een beleggingsrekening bij ons als vermogensbeheerder. Maar hoe levert beleggen via een vermogensbeheerder een beter resultaat op?

1. Ratio – Zelf beleggen kost je rendement

We zijn allemaal vatbaar voor ons gevoel als het onrustig wordt op de beurzen. Of het nu gaat om een daling of juist een harde stijging. Vaak hebben we dan het gevoel dat we actie moeten ondernemen. Dit gevoel is vaak niet rationeel. Daarom vind ik het verstandig om de beleggingskeuzes uit te besteden aan een partij die objectief naar jouw situatie kijkt en weloverwogen keuzes te maken op basis van ratio. Onderzoek van onder andere Vanguard (een grote Amerikaanse vermogensbeheerder) wijst uit dat beleggers die zelf keuzes maken 1% tot 1,5% minder rendement per jaar maken. Vaak komt dit door verkeerde handelingen op het verkeerde moment.

2. Spreiding – Hoe profiteer je van een Nobelprijswinnaar?

Spreiding betekent dat specifieke gebeurtenissen weinig tot geen invloed hebben op het rendement. Een voorbeeld is een faillissement van een bedrijf. Stel dat een bedrijf omvalt, dan ben je als belegger jouw geld kwijt. Beleg je in meerdere bedrijven, dan wordt je verlies zoveel kleiner dat het slechts een kleine rimpeling is in het rendement. Als vermogensbeheerder zorgen wij doorlopend voor de goede spreiding. Door de portefeuille aan te passen en rekening te houden met de onderliggende bewegingsverbanden die er tussen beleggingscategorieën zijn. Dit laatste klinkt lastig en is het ook wel. Gewoon even een aandelenindex kopen en niets meer doen is te simpel. Een betere spreiding is mogelijk, waardoor jouw risico acceptabel blijft, maar het resultaat verbetert. Professor Harry Markowitz deed hier jarenlang onderzoek naar en won een Nobelprijs. Door gebruik te maken van zijn efficiënte portefeuilletheorie wordt een portefeuille optimaal gespreid. Hierbij wordt dan rekening gehouden met het bewegingsverband (correlatie) tussen de verschillende beleggingscategorieën.

3. Discipline – Dit kan je 1,7% extra rendement opleveren

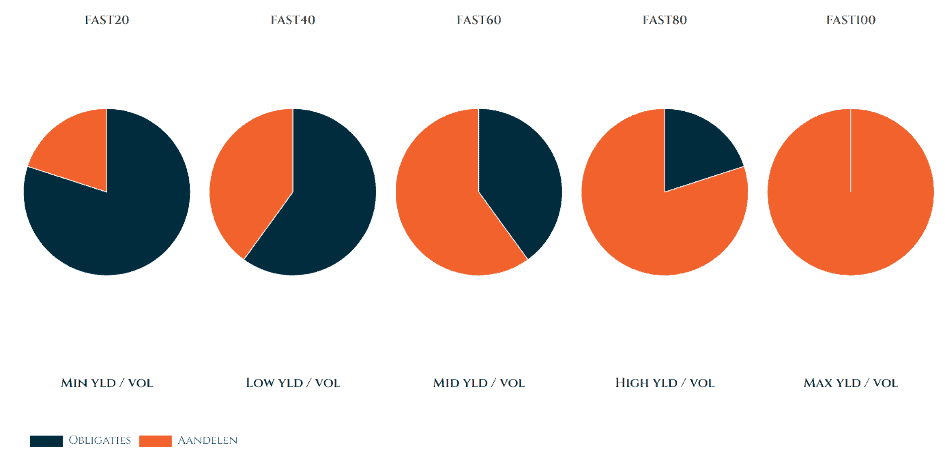

Een goed beleggingsrendement ontstaat ook door discipline. Met discipline bedoelen we: vasthouden aan uw strategie. Stel je gaat beleggen. Dan moet je een bepaalde beleggingsstrategie kiezen. Ga je 100% in de aandelen? Of 50% in aandelen en 50% in obligaties? Je kiest een beleggingsstrategie op basis van jouw persoonlijke en financiële situatie. Hoe lang wil je beleggen? Wat is jouw doel? Hoeveel geld kun je missen? En welk risico wil je lopen?

In de afbeelding hieronder zie je een aantal voorbeelden van beleggingsstrategieën. Om ‘discipline’ uit te leggen nemen we de FAST60 beleggingsstrategie als voorbeeld. In het jaar 2020 stegen de beurzen in de eerste 6 weken hard, dus met andere woorden: aandelen stegen. De beleggingsportefeuille groeide daardoor scheef. De portefeuille bestond nu opeens uit 70% aandelen en 30% obligaties. Klinkt positief, goedlopende aandelen, maar dat is het niet. Je belegt namelijk niet voor niets in een beleggingsstrategie met 60% aandelen en 40% obligaties. Deze strategie past bij jouw situatie. Discipline betekent dus dat een deel aandelen verkocht moeten worden en obligaties gekocht, zodat de portefeuille weer in balans is. Na deze 6 weken kwam er een beurscrash door de coronapandemie. De situatie was nu omgedraaid: aandelen daalden en obligaties stegen. Ook hierna moet de portefeuille weer in balans gebracht worden. Dit in balans brengen van de portefeuille gaat tegen onze natuur in. Want waarom zou je goedlopende aandelen of obligaties verkopen? Wij maken deze strategische keuzes voor jou. Dit gedisciplineerd in balans brengen van de portefeuille kan zo een extra rendement opleveren van 1,7%.

4. Kosten – Een vermogensbeheerder kost wat, maar levert ook wat op

Een vermogensbeheerder kost geld. Je betaalt namelijk voor het werk dat wij voor u doen. Leveren wij dan wel genoeg waarde voor de vergoeding die je ons betaalt? Mijn ervaring is dat dit zeker zo is. Dit komt door een aantal zaken.

Allereerst kunnen wij vaak beter aankopen dan de doe-het-zelf belegger. Het is als inkopen als een groothandel. Een vermogensbeheerder krijgt soms dezelfde producten tegen lagere kosten.

Daarnaast kiest een vermogensbeheerder zoals wij zoveel mogelijk voor fiscale beleggingsinstellingen (FBI’s). Dit betekent dat je daarmee je betaalde dividendbelasting kunt terugvragen. Dit is gunstig natuurlijk. Ook kunnen wij door betere spreiding, discipline en een doordacht beleggingsbeleid een beter netto rendement behalen dan de index die je zelf zou kunnen kopen.

Een laatste voordeel is dat u uw kostbare tijd aan iets anders kunt besteden dan het in de gaten houden van jouw beleggingen. Dit is zeker geld waard. Net zoals sommige mensen een schoonmaker inhuren of een financieel adviseur.

5. Koers houden – Beleggen is geen doel op zich

Je belegging is namelijk altijd onderdeel van een persoonlijk financieel plan. Beleggen is dus geen doel op zich en we zetten het alleen in als het past bij jouw situatie. Wij zorgen ervoor dat jouw vermogen op de juiste manier wordt opgebouwd en je niet te weinig of juist te veel risico neemt met jouw belangrijke vermogen. Meerdere onderzoeken tonen aan dat beleggers die vermogen opbouwen via adviseurs en vermogensbeheerders tot wel 3,75% extra rendement kunnen krijgen.

Wilt u hierover in gesprek? Neem gerust contact op via info@versgil.nl